(原标题:③精进管理:“管家模式”兴起,尽职免责机制逐渐完善)

21世纪创投研究院研究员 申俊涵 闫启

随着政府投资基金发展进入深水区,各地对政府投资基金的管理正不断优化,越来越市场化成为趋势所在。

“管家模式”等创新模式与机制的探索开始出现,这是政府投资基金管理模式精进的表现之一。比如,深圳天使母基金、深创投、深投控资本、粤科金融集团等头部机构纷纷走出大本营,跨区域当起“管家”。它们在异地输出自身的管理能力,帮助当地健全创投生态,继而能够更高效地以基金的方式促进当地产业升级发展。

同时,地方政府所青睐的基金管理人类型正走向多元化。券商私募子公司一度成为香饽饽,中金资本、海通开元、国泰君安创新投资、财通资本等券商系力量均发力区域母基金业务,与地方政府的合作愈加密切。另外,产业背景CVC团队也成为地方政府的座上宾。

具体到对子基金的管理层面,市场化举措在不断被推出。比如,多地对子基金的返投比例不断降低,返投认定范围进一步宽松;基于当前退出环境的现状以及行业中对耐心资本的渴求,一些地方子基金的存续期得到适当延长;还有一些地方在完善尽职免责机制上明显加速,利于国有创投和政府投资基金投早、投小、投硬科技。

“管家模式”兴起,基金管理人类型走向多元化

近年来,不同区域间政府投资基金的合作互动、抱团取暖变得愈加密切。尤其是对于基金管理经验稍弱的地区,倾向于引入头部管理团队跨区域管理当地政府投资基金。

比如在今年3月22日,郑东新区与深圳市天使投资引导基金管理有限公司(简称“深圳天使母基金”)共同发布启动10亿元规模的郑州中原科技城科技创新产业投资基金,深圳天使母基金为管理人。

4月2日,浙江省“专精特新”(温州)母基金签约仪式在温州举行。该基金总规模30亿元,由粤科金融集团联合浙江省产业基金、温州市产业发展基金共同组建,粤科金融集团为基金管理人。此外,还有深创投、深投控资本等都在进行跨区域管理引导基金的试水。

探究这种趋势背后的原因,一位来自长三角地区的政府投资基金高管对21世纪创投研究院分析称,如今,地方政府都希望通过基金招商的方式,促进当地产业转型升级,带动当地经济发展。但优秀引导基金管理团队主要集中在北上广深这样的一线城市,对二三线城市来说人才相对稀缺,需要跨区域引进优秀团队去管理本地引导基金,这也是引导基金运作更高效、更市场化的一种表现。

“与此同时,随着股权投资市场的不断成熟,中国本土也出现了一些由小做大的头部管理机构。其本身有扩大管理规模的诉求,于是在深耕本区域后,向其他区域扩张、输出管理能力也是在情理之中。”他说。

同时,地方政府所青睐的基金管理人类型正走向多元化。21世纪创投研究院在调研中发现,券商私募子公司正成为地方政府的紧密合作伙伴。比如2023年7月,湖北省政府投资引导基金正式发布,总规模200亿元,其中首期规模100亿元。经过面向全国的严格遴选,该基金由中金资本和深创投共同作为受托管理机构。

今年3月,海通开元与福州当地合作设立福州产业投资母基金,基金总规模300亿元。此前,海通开元发起设立并参与管理上海海通引领区产业引导母基金、安徽海螺海通工业互联网母基金,同时还是湖北孝感高质量产业母基金的管理人。

政府投资基金跟券商私募子公司的紧密合作,主要是看着其能够带来的资金资源和项目资源的加持。同时,有产业背景的CVC团队,也成为地方招引子基金时越来越多谈及的对象。

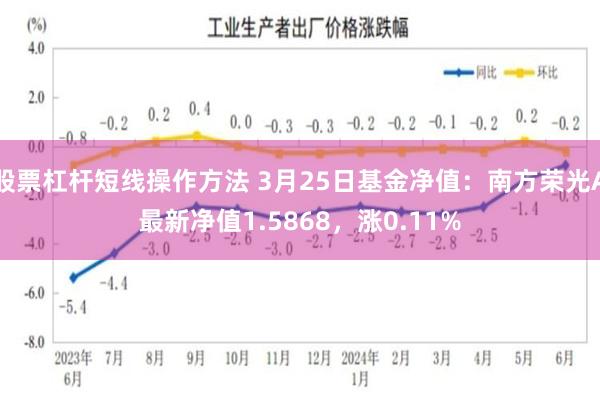

多项指标好转,推动经济回升向好的积极因素正累积增强。而一季度的良好开局,也为实现全年5%的经济增长预期目标奠定了较好基础。

●加快服役10年以上老旧机床等落后低效设备更新替代。

东方国资母基金业务负责人宋中华指出,东方国资正在推进与CVC背景市场化PE/VC投资团队的混改式合作,即东方国资持有重要少数股权并作新机构发设基金的基石投资人,合资管理公司的多数股权仍由CVC背景市场化团队持有。

昌平科技园发展有限公司总经理王颖也曾在21世纪创投研究院主办的一场内部活动上表示,团队会很慎重地投资新GP,但也保持相对稳健的投资节奏。在选择具体团队时,将会更加关注产业资本。有产业资本背景的GP会有更强的抗风险能力、退出能力,对被投企业的赋能也会更加深入。而对非产业资本的GP团队,昌发展会更加关注其历史DPI情况,在经济周期变化过程中的应对策略和团队的责任担当表现。

返投愈加宽松,尽职免责机制逐渐完善

在各地争相设立政府投资基金招引GP的竞争环境下,各地的招引政策也在比拼中变得更加优厚。

21世纪创投研究院梳理各地政府投资基金遴选办法发现,近年来政府投资基金逐渐走向市场化,典型措施包括提高基金出资、下调返投比例和加大奖励力度等。

从返投要求来看,投中发布的《2023年政府引导基金专题研究报告》显示,结合过往数据整体来看,政府引导基金返投倍数要求在2017年达到峰值(平均返投倍数2.6倍)后,一直呈逐步下降态势;2023Q1~Q3新出台或修订政府引导基金管理办法,平均返投倍数已下降至1.37倍,相比峰值时期已显著降低。同时我们发现,1倍返投比例开始在一些地区出现,甚至还有地区的基金将返投比例降至1倍以下。

LP投顾创始人国立波告诉21世纪创投研究院,有些地方对返投倍数的硬性要求不高,可能是因为基于当地产业生态的优势,能够触发GP主动性地在当地进行投资,所以没有在返投倍数上进行强制性要求。另一方面,相比返投倍数的要求,对返投范围的认定也十分值得GP关注。有些地方虽然返投倍数看上去稍高,但返投认定更为宽松,返投要求更容易达到,这种情况对GP来说也充满吸引力。

从基金存续期来看,部分政府引导基金对参股子基金存续期期限的要求进一步放宽。比如去年11月,深圳市成立20亿元科技创新种子基金,委托深圳天使母基金管理。其中在存续期限上,种子基金打破了此前5到10年的惯例,存续期延长为15年;今年6月,首期规模55亿元的浦东科创投资基金,经由协议修订进一步延长投资期。基金存续期限由十年变更为十二年,其中投资期限由五年变更为七年。

在尽职免责机制方面,早在2016年发布的《国务院关于促进创业投资持续健康发展的若干意见》中就已明确提出,健全符合创业投资行业特点和发展规律的国有创业投资管理体制,完善国有创业投资企业的监督考核、激励约束机制和股权转让方式,形成鼓励创业、宽容失败的国有创业投资生态环境。

2018年末,国务院出台了《国务院办公厅关于推广第二批支持创新相关改革举措的通知》,指出要“以地方立法形式建立推动改革创新的容错机制”“推动政府股权基金投向种子期、初创期企业的容错机制”。

上述这些国务院的相关通知和意见出台后,一些地区纷纷依据国家政策号召,先行先试构建地方引导基金的容错机制。比如,2021年发布的《苏州市天使投资引导基金管理办法》对容错机制进行了详细规定。

2024年,各地政府在完善容错免责机制上明显加速。5月,北京东城区财政局就《东城区政府投资引导基金管理办法(2024征求意见稿)》向社会公开征求意见,新增加了尽职免责的6条详细措施引发广泛关注。安徽省也于今年5月出台《关于在国有资本投资科创企业审计中建立容错机制的实施意见(试行)》。

最让业内为之振奋的是炒股线上配资平台,在6月19日发布的《促进创业投资高质量发展的若干政策措施》中,对于国有机构和政府投资基金的免责机制再度重点提及。具体包括:“优化政府出资的创业投资基金管理,改革完善基金考核、容错免责机制,健全绩效评价制度”,“健全符合创业投资行业特点和发展规律的国资创业投资管理体制和尽职合规责任豁免机制,探索对国资创业投资机构按照整个基金生命周期进行考核”。